根据中国汽车工业协会统计,2022年我国实现重卡销售约67.2万辆,同比下降51.8%,被称为是行业历史上最差的一年。

这主要是因为,2018年以来国三淘汰、按轴收费政策实施、超限超载综合治理、国六排放升级,一系列政策的推动下极大促进了重卡销量。市场消费提前透支再加上2022年物流不畅、公路货运市场遭受冲击、运费下跌等不利因素,导致了2022年市场低迷。

进入2023年后市场转暖,1~4月,我国重卡市场累销32.5万辆,同比增长17.7%。4月我国重卡市场销量8.3万辆(含新能源、出口),同比增长89.6%,环比下降28%。

一方面,2月以来我国重卡市场终于终结了连续21个月的下降势头,行业迎来了期盼已久的增长;另一方面,4月的8.3万辆销量在最近七年里属于历史第二低位,重卡行业仍处于复苏阶段,还未完全恢复。

重卡是我国经济的“晴雨表”

作为大型生产资料的重卡与经济大环境高度关联。3月中旬以来,焦煤、钢材等价格下跌,诸多因素影响下运价持续下跌。钢厂减产、货源较少、油价上涨,房地产、基建工程、工程机械等行业情况不理想,较难为重卡市场带来实质性利好。

4月份制造业采购经理指数(PMI)为49.2%,低于临界点,5月该数值进一步降低至48.8%,产需两端均放缓。5月,企业调查显示,反映市场需求不足的企业比重为58.8%,创下自从有该项调查以来的最高值;国外需求也加快下降,新出口订单指数为47.2%,较4月下降0.4个百分点。结合来看,当前经济恢复动能不足。市场需求不足带动企业生产活动放缓,企业原材料采购量也相应减少。

在这种情况下,物流业迎来的不是高增长的货量,而是供大于求的运力市场和下跌的运价,购车需求持续下滑,行业终端、厂家和经销商订单都远不及此前的预期。

而受国际形势、产业转移等因素影响,外贸运输量下滑,接不到外贸运输订单的车队转而去接国内运输市场的订单,使得运力过剩现象更明显。而分期按揭购买卡车的司机背着还贷款的压力,即使运价很低也得无奈接单,这使得运价更难涨上去。

近日,中国物流与采购联合会副会长贺登才提出建议:在车辆供给规范化上,一方面加快淘汰非标车辆,禁止非法改装车辆上路,优化存量资源。一方面通过提高新购车辆首付标准,杜绝“零首付”,减缓增量资源入市进度。

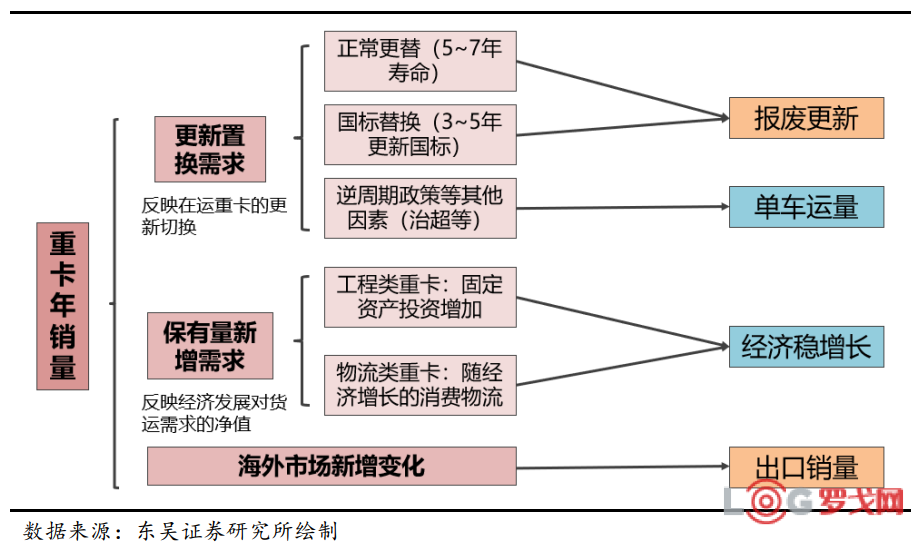

展望未来,业内人士认为,2023年中国重卡市场迎来的是温和复苏。预计未来三年,在多种因素作用下(内需明显改善;国六替换国五,国四加速淘汰;2016~2018年购车群体集中置换;海外出口继续增长),重卡销量将稳步复苏。

当前国内重卡行业集中度较高,2022年全年一汽集团+中国重汽+陕汽集团+福田汽车+东风汽车五大行业龙头CR5为87%,与2005年基本相同。

两大增长点至关重要

在“温和复苏”中,两大增长点对于重卡市场非常关键:

1、海外市场重卡供给不足为中国重卡出口提供了突破口,中国重卡产品综合竞争力不断提升,产品成熟、稳定可靠,价格相比于欧美重卡更具性价比,在国际市场上得到了更多认可。2022年中国重卡出口18.7万辆,同比增长50.8%,2023年将拓展更大的增长空间。

2、在双碳战略及环保需求的大背景下,重卡新能源化已是大势所趋。虽然2023年第一季度受到新能源汽车购置补贴取消的影响,新能源重卡销量略有下滑,但2023年4月销量同比大增105.3%,能看出典型场景逐渐由政策驱动转向市场驱动,未来随着技术的突破及成本的大幅下降,新能源重卡的渗透率将大幅提升。

虽然2022年国内重卡市场不尽如人意,但海外市场形势一片大好,2022年全年重卡出口18.7万辆,同比增长50.8%;中国重卡凭借较强的性价比和逐渐成熟的国际销售渠道,持续向海外进军,2023年一季度,重卡出口6.5万辆,同比增长89.6%。

中国重卡出口势头好,主要是因为:中国重卡竞争力较强,而且价格相比于国外品牌较低,近年来中国重卡产品质量、性能等得到大幅提升,甚至超越了部分合资品牌;新能源卡车出口增长快,在“双碳”政策推动下,我国重卡企业积极进行新能源转型,并推动出口向上;国外企业对重卡的需求量增长,叠加我国重卡产品的高性价比,出口到亚太、拉美区域,近年来这些地区基建与物流需求的增长带动了重卡需求。

作为市占率位居行业第一的重卡龙头,中国重汽表示,全球重卡销量约178万辆,中国以外市场约128万辆,中国品牌可进入的海外市场重卡市场约40万辆,海外市场有着巨大的发展空间。

一方面,国家发布的外贸政策中多次提及支持中国车企品牌走出去。同时,“一带一路”合作和中国基建企业出海也为中重卡的出口带来了机遇。“一带一路”沿线国家仍处于经济发展的上升期,对中重卡刚性需求高,且进口限制少。

另一方面,我国中重卡品牌目前在海外运营超过60家组装厂,这些布局也将在未来有效支持出口业务的进一步扩张。

以中国重汽为例,截至2022年末,中国重汽已在90多个国家和地区发展约240个各级经销网络,约250个服务网点和约220个配件网点。公司建立了28个境外合作KD生产工厂。

在我国大宗货物的公路运输中,运输载体主要是12吨以上的重型柴油货车,其颗粒物和氮氧化物的排放量分别约占整个货车行业的57%和83%。在大宗货物运输的绿色转型过程中,新能源重卡被认为是具有减排潜力的替代方案之一。新能源重卡行业得到政策的支持和鼓励,发展势头持续增强。

2022年可以说是新能源重卡的发展元年,实现了月销量“十二连涨”,总销量突破25000辆,同比上涨142%,其中电动重卡销量达到22846辆,占比89.67%,成为最主要的新能源重卡类型,是重卡行业新的增长点。另外,燃料电池重卡占比10%,2022年累计零售销量超2400辆;混合动力等其他新能源重卡占比不足2%。

2022年新能源重卡累计渗透率约5.3%,远超2021年同期水平(约0.75%)。

进入2023年,由于受到新能源汽车购置补贴取消的影响,今年一季度新能源重卡累计销售4512辆,同比出现了4.6%的下降。但今年4月销售表现很好,根据终端上牌数据,2023年4月新能源重卡销售2306辆(不含出口数据),同比大增105.3%。4月销量前三的企业分别为三一集团、徐工集团、宇通集团。

4月新能源销量表现好主要有以下几个原因:

1、国家政策持续加码。今年4月12日,国家能源局发布《2023年工作指导意见》,提出了三个主要目标。其中“结构转型深入推进”和“质量效率稳步提高”,并着重强调支持包括重卡在内的交通领域尽快实现低碳转型。

今年2月初,国家八部委共同发布《关于组织开展公共领域车辆全面电动化先行区试点工作的通知》,推广车辆涵盖公交、出租、环卫、邮政快递、城市物流等领域,三年要推广新能源车204万辆。

2、国六b在今年7月1日将全面实施,届时所有柴油重卡都要执行严格的国六b环保标准,这将进一步缩小新能源重卡与传统燃油重卡车辆的价格差,有利于新能源重卡市场。

目前,“双碳”战略持续发力,国家对国四以下柴油重卡政策逐步收紧,支持新能源重卡需求;各大城市已经加紧对包括新能源重卡在内的商用车给予更多的路权优惠;换电模式日渐成熟,落地应用场景逐渐丰富;各城市对能源型企业的环保考核力度越来越大。

新能源重卡的经济性

经济性是重卡运营的最重要指标,根据TCO(全生命周期运营成本)测算,在单班运营的情况下,电动重卡TCO低至457万元,而燃油重卡约490万元,2022年电动重卡经济性已优于燃油。

根据第一商用车网的测算,标载情况下,目前不少纯电动重卡每公里能耗已经低于2度电,而同级别燃油重卡每公里需要约0.4L燃油(目前电动重卡对应工况通常为短途,短途燃油重卡的油耗会高于长途干线物流车),按照日均250公里的行驶里程计算,纯电动重卡在5年的生命周期内总能耗费用不到100万元(按1.1元/kWh计算,包括服务费,自建充电桩费用会低一些),而燃油重卡的总能耗费用至少需要140万元,两者的能耗差价不仅已经完全覆盖购置成本差,甚至比燃油重卡更有优势,这还不算纯电动重卡远低于燃油重卡的维修保养成本。

不过电动重卡还存在首次购置成本高、续航里程较短、电池自重过大、补能网络不充分等因素影响其大规模应用。比如,纯电动重卡的日均行驶里程不足150公里,与公路货运重型车辆250公里以上的平均水平存在差距。在大宗货物干线的长途运输场景下,电动重卡还无法完全取代柴油货车。

应用场景

目前,电动重卡常用于港口、钢厂或煤矿内部封闭作业和短途接驳运输等场景,具有运输灵活、短距离运输成本低等优势,为大宗货物运输的“最初一公里”和“最后一公里”提出了除铁路专用线以外的清洁运输解决方式。

在“双碳”目标的驱动下,不少钢铁厂、电厂、港口等企业需要电动重卡运输,减少排放。而承接这部分运输任务的物流企业在如今运费低迷、利润较低的情况下,对于购买价格较高的电动重卡较为慎重,为完成运输任务,他们将会租赁电动重卡进行运输。

充电和换电

目前,电动重卡补能方式方面,充电和换电各占一半,换电重卡占比有提升趋势。通过车电分离和电池经营性租赁,降低客户初始购车成本,从而推动了市场快速新能源化转型,但受限于换电标准不统一、换电站建设困难等因素,不少客户购买了换电车辆后实际还在充电运营。

充换电在不同场景中各有优势,在市政环卫、城配轻卡等运营效率要求不高的场景,充电是主流;在钢厂短倒等一些运营效率要求很高的场景,换电更加适用。

中国科学院院士、清华大学教授欧阳明高预计,到2025年新能源重卡的市场渗透率会超过10%,2030年接近50%,其中纯电重卡预计会占到新能源重卡70%,达到35万辆,换电重卡则会占到纯电重卡70%~80%;燃料电池与零碳内燃机混合动力重卡销量目标则分别为10万辆与5万辆,但不确定性高。

长期来看,随着电池技术的进步、充换电设施的逐步建设,纯电重卡的便利性将会逐渐提升,其更低的TCO成本和更高的性价比也会促使更多卡车司机选择纯电重卡。此外,碳酸锂价格见顶和产业链的规模效应提升,也都有助于长期促进电动重卡的成本继续下降。

重卡出口市场空间巨大

新能源重卡销量继续增长

微博

微博

微信

微信

视频号

视频号

冀公网安备13010502001476号

冀公网安备13010502001476号