网购平台新型套现的隐秘江湖:中介手续费超20%,已成完整产业链条

安徽安徽警方微信公众号近日发布,在公安部经侦局、安徽省公安厅经侦总队的指挥下,马鞍山市公安经侦部门近期成功破获了一起以网购套现为手段、涉案价值高达70亿元的非法经营案。嫌疑人指导受害当事人利用自己的消费信贷,在网络购物平台上找到指定“商家” 购买虚拟服务,“商家”按一定比例扣除所谓的“手续费”后,再通过网络支付返还当事人本金。

记者近期发现,监管态势趋严下,目前仍活跃着不少新型套现中介,利用互联网平台消费分期产品进行套现,而中间手段更是五花八门,线上店铺、充值渠道都成为掩饰这类套现行为的“烟雾弹”。穿透诸多隐蔽掩饰手段后,这类中介手续费大多在20个点以上。其中,部分中介开店时间长达七年之久,已形成一套完整的产业链条。

借网购平台套现

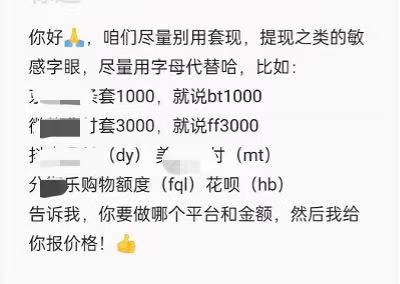

“咱们尽量不用套现这类敏感字眼哈,用字母替代。”一名中介对记者表示。在他发来的图片中,各类购物平台消费金融产品的代称、常见额度都已列好,等待“套现者”选择。在记者随机选择一类平台产品后,商家随后发来验证额度、套现方式的系列指引。

记者以同样的方式接触了多个购物平台套现中介。虽然上述中介在套现细节、流程等方面五花八门,但模式高度相似。套现者选定平台后需按照中介指引,使用消费金融额度购买指定店铺的虚拟商品或充值产品。成交并确认收货后,中介会扣除约定好的手续费,将剩余部分给付套现者。

而具体可套现金额则取决于平台额度,平台给予消费者的购买额度越高,可套现的金额就越多。

一般而言,套现中介熟练掌握各类平台的额度上限、平台规则,并“因人制宜”链接各种虚拟商品以便快速套出额度。其中,部分平台流程相对简单,中介将商家码发给套现者,套现者选择消费金融方式支付后,即可迅速收到返现。

而另一部分平台审核更严格,需要虚拟商品作为套现“依托”。记者发现,在这类中介发来的商品店铺中,上百元一斤的大米、上万的课程、高价游戏装备比比皆是。

这种严重脱离市场价的产品,在定向套现中却拥有不低的销量。“选择这类商品主要是因为定价相对模糊,不太容易受到平台识别,有些也不需要实体发货。”一名中介对记者表示,仅有少部分商品可能会实体发货。到时物流会发空包,需要客户进行签收。

相较于特意设计的商品“马甲”,更加隐蔽的套现“障眼法”则集中在发券平台、充值平台。

在记者以套现者身份咨询时,一名中介大鸣(化名)要求记者购买某商家消费券、代金券。而据市场信息核实,这类消费券、代金券本身确实存在,也有大量真实消费者。

“背后怎么‘套’的你不用考虑,我们有内部渠道。”大鸣表示。

一名福建的套现者林里(化名)告诉记者,实际上这类中介可能分饰两角,赚取中间的利差。针对套现者,以低成本让其通过分期方式购买充值类商品。同时,将这部分充值类商品以低于市场价的方式向市场兜售,扮演第三方充值平台的角色。

“当时我购买某商城的购物卡套现的时候,中介要求把卡号、密码都发送过去,给其他客户发货。”林里觉得,这在买卖双方间就形成了闭环,中介如果铺设的面够广,则很大几率可以稳赚收益。

中介不断进化

事实上,这类利用网购平台进行消费贷产品套现的发展时间较长,并已形成五花八门的衍生业态。

“我们做了有7年,从电商平台推出消费信贷产品开始就已经帮人套钱出来了。”大鸣宣称,这种套现模式适用于几乎所有支持消费信贷的电商平台,相较于信用卡、POS机套现速度更快、风险更低。

除主流电商平台外,大鸣告诉记者如果大平台套现额度不足,还可借道一些小微电商渠道,并发来多个小商城的储值卡套餐。其中部分渠道是中介“自建”,用于定制化提供虚拟商品套现。

记者此前调查发现,这类商城出售的商品多为储值卡套餐,通过定向链接才可购买,多次购买后额度还会不断升级,实际是专为套现者定制的中间渠道。(详见《储值卡“先用后付”成套现新渠道,两周利率高达56%》)

有业内人士认为,这也意味着这类新型套现中介正不断进化——从利用平台规则漏洞助套现,到自己“化身”资方平台。一方面操作空间变大,获取的收益更高。另一方面,其本身的性质也从套现向高利贷转变。

业态进一步扩张的同时,这类套现中介的产业链也在逐渐完善,出现规模化运营特点。

大鸣对记者介绍,其所在工作室拥有App研发、项目推广、支付渠道维护等部门,可以承接全国范围内的业务。而另一部分中介甚至采用“类传销模式”裂变拓展渠道,公开以返佣形式招聘个人中介,快速跑马圈地。例如,记者在一家名为某派信息平台的渠道看到,在该渠道集合租机套现、先用后付等多家非法套现平台,引导个人化身“中介”进行二次推广。

规模化的运作模式背后,这类套现中介手续费也居高不下。

大鸣告诉记者,如果选择的网购平台可通过“商家码”套现,则手续费在10%~20%不等。

借道商品套现手续费则更高。“套500元回400元。如果套得多了可以改模式,稍微便宜点。”一名广州中介针对某平台电商渠道向记者报价,以此换算,该笔资金的套现手续费在25%左右。另一名中介给的报价则为“充1万回8000”,资金利率同样也在25%。

而更加隐蔽的储值卡套现,因涉及储值卡转卖时的二手折损,实际资金利率更高。据记者此前统计,仅套现两周,资金利率就可高达56%。

平台监控存难点

中介转战线上背后,是国内购物、支付生态的转变。

一名福建的资深套现者告诉记者,此前的信用卡、POS机套现相对方便,但是后来随着监管逐渐严格,部分机构收罚单后,模式变得较难走通。中介开始“钻空子”,选择绕道网购平台的金融消费业务。这类线上新兴业态相对于线下拥有更多玩法和操作空间。

对于平台而言,中介引流、聚集过多“套现者”在一定程度上会提升消费金融产品的坏账率,应如何进行监控?

一名互联网头部平台人士告诉记者,目前平台对这类借道消费金融业务套现的行为是全面禁止的。如果中介上线此类用于套现的虚拟充值商品,很难通过审核,同时还会有定期巡检,一旦发现这类产品将会随时下架。不过,由于这类产品经常采用特殊方式“擦边”投放,存在一定“漏放”可能。

“一般通过用户举报、巡检等方式可以禁掉大部分的这类商品。”该人士说。

另一家头部购物平台审核端人士告诉记者,一般而言是可以通过很多技术手段检测出异常商品的。但有部分黑灰产商品擅于“包装”,利用游戏装备、课程名义出售,监控相对困难,有时需要依靠用户举报“顺藤摸瓜”。

不过,在购物平台消费金融产品本身的业务模式下,也缺乏对这类灰黑产全面“清剿”的动机。记者注意到,中介主推的部分购物平台消费金融产品中,虽有一定自营业务比例,但仍有大量助贷业务。

以某平台月付类产品为例,其旗下有某小贷公司可进行消费金融业务。但在实际操作中,由于自营业务存在规模“天花板”,因此其联合其他多家金融机构进行“联合贷款”。

该客服告诉记者,实际客户签约时的放款主体不确定,可能包含自营机构,也可能仅是其他金融机构。金融机构也有独立审批权,将按其自身风控标准进行审批。

有业内人士分析称,在助贷业务模式下,平台核心逻辑是引流以获取费用,客户资质及后续坏账率对其本身营收影响并不大。如对客户资质限制太高,则一定程度上将导致“限流”。

多重法律风险

虽然施加重重掩饰、具有较高隐蔽性,但不少法律人士认为利用购物平台消费信贷产品进行套现,仍将承担诸多责任。

“消费信贷产品虽然不属于信用卡产品,但就其资金流向和运行方式来看,通过其所实施的套现行为可评价为非法从事资金支付结算业务。”南京大学法学院教授孙国祥表示,套现的本质特征是不真实的商品服务交易,但发生资金实质上的转移,造成了商品服务的买卖与资金的转移支付出现脱节,资金流向不明领域。

孙国祥进一步指出,利用消费信贷产品套现应构成非法经营罪。对于实践中利用POS机等方法从事套现活动,情节严重,需要追究刑事责任的,可以适用刑法第二百二十五条规定处理。将网络支付从事电商平台消费贷款额度套现业务解释为“未经国家有关主管部门批准伙同他人非法从事资金支付结算业务”,并未超越刑法第二百二十五条第三款的规制范围,不需要动用刑法第二百二十五条“其他严重扰乱市场秩序的非法经营行为”来规制。

除针对套现团队外,套现者本身也存在诸多风险。北京一名资深律师指出,如套现人是为了在一定的期限内暂时使用套现的资金,而不是占有套现的资金,可能被定义为非法经营。实务中,一些套现者的目的是占有相关的套现资金,这应属于虚构事实、隐瞒真相的诈骗行为,实践中一般以诈骗罪定罪量刑。不过在具体认定时,不能因为套现人到期不能归还就简单地认定为具有非法占有目的,还应从套现款项用途、有无归还能力等多方面综合认定。

值得注意的是,随着监管力度趋严,越来越多新型套现正被查处。根据安徽警方公布信息,此次已破获以网购套现为手段、涉案价值高达70亿元的非法经营案,30名犯罪嫌疑人已悉数落网,全部被移送检察机关审查起诉,其中部分人员已被法院作出有效判决。

微博

微博

微信

微信

视频号

视频号

相关文章: