顺丰极兔百世对战“东南亚”

价格战告一段落之后,快递行业“出海”的步伐明显加快了,一场全新的战斗正在巨头们之间展开。

顺丰在收购嘉里物流后,针对东南亚市场的动作越发频繁,设立了KEXI组织、推出“战狼计划”;百世一直视东南亚市场为其战略重心,目前在泰国、越南、马来西亚等国家构建其快递网络后,逐渐搭建海外仓,并在马来西亚启动快运网络。

而中通、圆通作为后入局者,也相继发力。去年,泰国中通在原有业务(国际、本土快递)的基础上,开通了三项服务板块:海外仓服务、泰国本土快运及中泰国际跨境物流服务。圆通在越南成立分公司后,去年宣布在菲律宾马尼拉宣布开业起网。

(来源:罗戈研究)

但前有狼,后有虎,开拓新市场要面对的事情比想象中要困难得多。以泰国这个市场,2019年,已经在印尼站稳脚跟的极兔进军泰国市场,三年时间冲进第一梯队;嘉里物流在泰国成立的子公司Kerry单量日趋稳定,份额第二;百世在泰国市场份额已跻身行业前四;泰国本地公司中,闪电达(Flash Express)拿到了融资,扩大了自己的规模,单量已经非常接近Kerry;此外,国际快递巨头DHL、UPS、FedEx也已经陆续在东南亚开展业务。

近段时间,关于某国内快递龙头泰国公司无预警关闭的消息被闹得沸沸扬扬。据传包括所有直营门店、转运中心、线路班车都处于关闭状态,同时管理团队也解散了,泰国的分公司基本是名存实亡。

而泰国物流市场的竞争,只是国内物流巨头们在东南亚对战的一个缩影。

国内物流巨头的“第二战场”

当国内快递市场饱和、增速放缓,东南亚市场成为了中国快递企业国际化的重点。作为出海的“第一站”,东南亚地理位置和文化与中国贴近,相较于欧美,整个东南亚还没有形成成熟完善的物流体系。东南亚电商快递市场与中国市场的资源协同性、复用性较高,中国快递的信息技术、规模化的自动分拣能力、与本土揽收网络的嫁接能力,有望诞生新的区域快递巨头。

(来源:罗戈研究)

而从产业上来说,东南亚正在成为承接全球第五次产业转移的主阵地,电商处于高速发展期,过去五年是全球电子商务增长最快的地区之一,市场潜力巨大。去年以来,包含阿里、拼多多、字节跳动、唯品会等互联网公司纷纷加大马力押注东南亚。

(来源:罗戈研究)

不少行业资深人士也预判,东南亚就是十年前的中国,整个电商市场刚开始爆发,未来东南亚做到年复合增长30%的概率是非常高的,2025年的市场规模也有望超过2000亿美元。

保守测算,2025年东南亚地区本土快递市场规模将超410亿美元,折合人民币接近2700亿元(大约是目前中国市场的25%),电商快递包裹量超过200亿票。

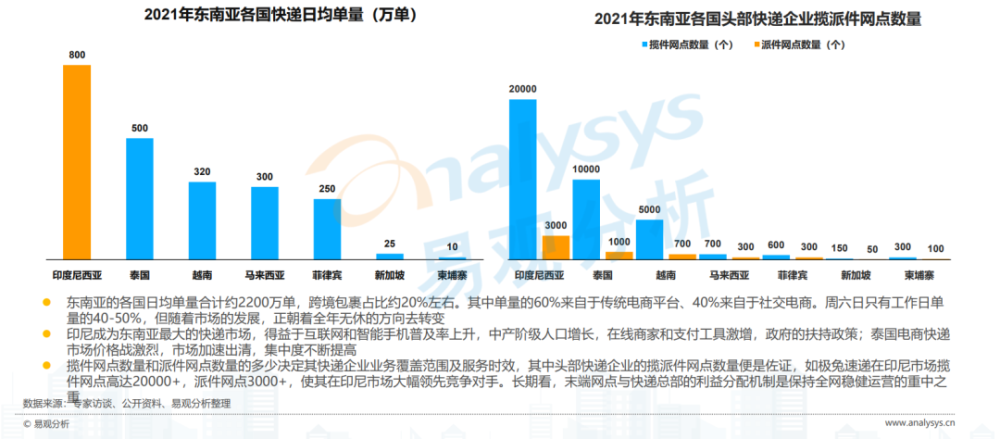

2021年,东南亚的各国日均单量合计约2200万单(全年约80亿票,与2013年中国快递市场规模相当),跨境包裹占比约20%左右。其中单量的60%来自于传统电商平台、40%来自于社交电商。其中,印尼是东南亚最大的快递市场,主要是受需求端印尼电商市场快速发展的驱动,其次是泰国、越南。

(数据来源:易观分析)

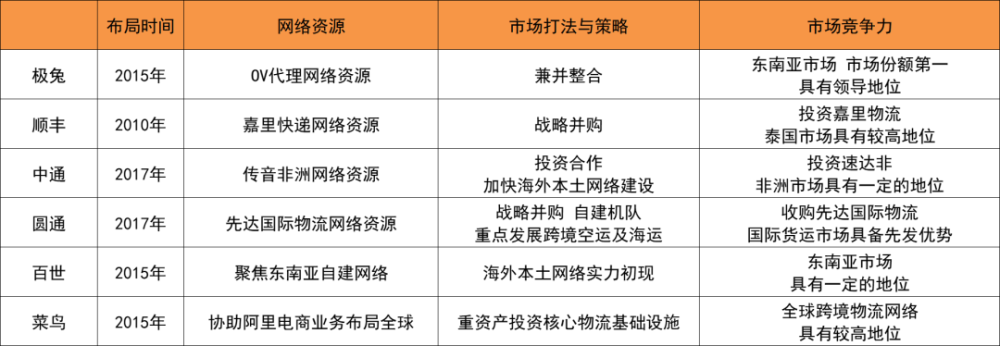

这么大一个“蛋糕”,也吸引了越来越多国内玩家涌入东南亚。最早可追溯到2010年,顺丰设立新加坡营业网点。2017年-2019年,是快递企业布局又快又多的时期。圆通开通东南亚航线,顺丰战略投资缅甸物流公司KOSPA、收购嘉里物流。此外,百世、京东物流、中通等都在发力。

目前,顺丰正在把嘉里快递在泰国的运营模式向其他国家(如印尼、越南、马来西亚、新加坡、菲律宾等)输出,目的是做大东南亚市场;菜鸟也是“走出去”的实力代表选手,近年变身全球“基建狂魔”,建eHub、布局海外仓、搭末端配送网络等,国际化能力正在逐步体现。

(数据来源:公开资料、易观分析 罗戈网整理)

具体到不同中国企业在东南亚市场上的布局策略,各家在东南亚市场上的“打法”各有不同。比如,极兔是在印尼起家,搭乘着本地手机业务的兴起进而得到发展;顺丰主要通过收购的方式完成市场布局;百世则是以“自建快递分拨+末端网络加盟”方式构建起快递网络。

(来源:罗戈研究)

和其他同行相比,极兔占据先发优势,在东南亚已拥有雄厚的基础。极兔的一级加盟商主要是OPPO、VIVO这些渠道商。借助这些代理商网络,加之在诞生时正值东南亚电商处于风口,通过和Shopee等电商网站合作,极兔几年内就进入了东南亚电商快递公司第一梯队。

易观咨询发布的《2022年中国快递出海市场发展洞察》显示,2021年东南亚头部快递企业中,极兔在印尼、泰国、马来西亚、菲律宾等国的市场份额名列第一,东南亚整体份额达到26%。

(数据来源:易观分析)

目前,目前印尼电商物流市场主要服务商有JNE、印尼邮政、J&T(极兔) 等。同时,新加坡快递公司Ninja Express、泰国快递公司Deliveree等加快布局印尼市场,印尼传统的物流公司Lion Air新设Lion Parcel开展快递服务、网约车公司GoJek通过Go-Send、Go-Box加入竞争。

泰国快递市场竞争格局未定,J&T暂时领先,Kerry(顺丰嘉里) 单量日趋稳定,闪电达发展势头强劲,百世挺进前四。

越南市场,GHTK(Shopee自建物流)、GHN(Scommerce旗下公司)市占率较高,而在第三方市场中,J&T、百世则占据较高份额。

把这几块“硬骨头”啃下来

东南亚快递市场崛起,这无疑是个“大蛋糕”,但其实也是块难啃的“硬骨头”。在日趋激烈的竞争中,中国快递企业要想在东南亚这个新市场突围而出,不仅面临着严重行业“内卷”,更为严峻的是还要和东南亚本土企业与外资外企间的力量博弈。

一方面,除了本地快递服务的竞争外,国内跨境物流里的纵腾、中国外运、燕文、递四方都是有实力的竞争对手,它们在专线、海外仓都有自己的核心资源,并构建自身的竞争壁垒。特别是在近两年抢夺最激烈的专线小包产品线上,要想在这块分一杯羹难度也不少。

另一方面,对比UPS、FedEx、DHL三大巨头,中资物流企业的国际化水平仍有很多不足之处,在海外末端本地化、航空干线网络、本地化运营等方面仍需不断投入重金打造。

这不是件容易的事。国内企业虽然有着技术,有对物流的理解,有资金、资源协同等优势,但最关键的问题在于本土化。比如,受东南亚复杂的地理环境和落后的交通条件影响,不少中企在泰国曼谷、印尼等地建立海外仓时,导致运输效率大打折扣,甚至连自建分拨中心时都举步维艰。

而文化上的差异,照搬的加盟模式,也让很多中企吃了不少的亏。如果管理、运营、技术跟不上,这些网络布局就像是散乱的“点”,资源无法协同、效率低。

业内人士指出,要想在东南亚复制在中国的成功,不仅是搭建本地团队,或与本地代理商合作,还要对本地文化充分理解与尊重。同时,末端网点与快递总部的利益分配机制是保持全网稳健运营的重中之重。

从中长期来说,“出海”已成为国内快递企业的必然选择,而东南亚只是第一个跳板。中国快递企业要想在新增量市场所创造出新成长性,必须把海外末端本地化难度大、航空干线网络匮乏、本地化运营困难这几块“硬骨头”啃下来了,才能迎来更大的发展。

同时,也需要通过强强联合、海外并购、自营合营等多种方式开始编织全球网络,尤其在东南亚、中东非等地区等新兴电商市场,争取以独有的高效又实惠的服务优势在市场竞争中寻求破局。

微博

微博

微信

微信

视频号

视频号

相关文章: