生鲜电商“残酷物语”:谁是行业第一股?

早在今年春节期间,生鲜电商迎来一波利好,随后多个平台传出计划IPO消息。

“氛围非常紧张,公司对于生鲜第一股的概念,还是非常看重的。”有接近每日优鲜和叮咚买菜的人士告诉21世纪经济报道记者。

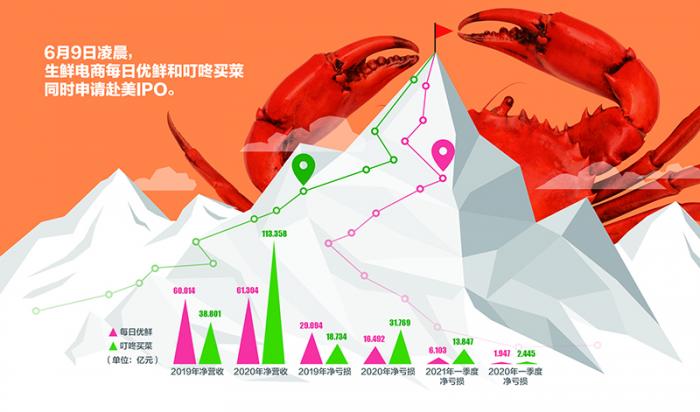

6月9日凌晨,两家公司同时向美国证券交易委员会(SEC)递交公开招股书,这一行业的真实状态终于浮出水面。两家公司估值均在40亿美元左右,叮咚买菜融资约1亿美元,而每日优鲜并未透露具体的融资规模。

综合公开信息来看,两家公司都处于亏损之中。疫情暴发催生了大量需求,两家公司在2020年的亏损合计达到48.26亿元人民币,行业竞争的残酷可见一斑。

“很多时候,用户、投资人、股民对于新行业的认知并没有形成,谁先上市谁就有话语权,谁就可以定义市场。后来者要改变认知还是挺难的一件事。特别是在商业结构这方面,很多企业只是模式上的创新,早期也分不清谁强谁弱。”前蔚来资本管理合伙人张君毅在接受21世纪经济报道记者采访时认为,事实上最后市场价值回归的时候,还是要看业务本身,早期只是利用时间差和时机来竞争,也就是先发者的优势。在行业不明朗的时候,先上市者会有一定的窗口期。

而随着兴盛优选、美团优选、橙心优选、多多买菜等社区团购巨头入局,重金低价补贴的重兵压境,传统生鲜电商面临的压力不会比现在更小。

2020年疫情导致的新常态化局面,生鲜电商成了被资本追捧的宠儿,但在这条漫长的赛道上,所谓“剩者为王”,剩到最后才能笑到最后。IPO成了生鲜电商们追逐的目标,不断融资乃至上市代表了资本市场对生鲜电商的认同。但是,上市融资也不仅仅是追求规模化扩张。

经历了多轮烧钱大战后,身在火线中的生鲜电商们,急需注入新的资本以维持现状或是延伸业务。同时递交招股书,已经充分说明生鲜电商之间的竞争,几乎是贴身肉搏。谁也不想落后于对方,谁都想抢先上市。但是,双方之间仍然存在明显的差距。

招股书显示,2019年每日优鲜净营收为60.014亿元,2020年为61.304亿元,涨幅为2.1%。而2019年叮咚买菜净营收为38.801亿元,却在2020年大涨192.15%,增至113.358亿元,大幅超过每日优鲜。2021年第一季度,叮咚买菜的净营收为38.021亿元,几乎是每日优鲜的2.5倍。

2019年每日优鲜净亏损为29.094亿元,2020年下降43.31%至16.492亿元。而叮咚买菜的净亏损从2019年18.734亿元上涨至2020年的31.769亿元,涨幅高达69.58%。2021年第一季度,叮咚买菜净亏损13.847亿元,是每日优鲜净亏损6.103亿元的两倍之多。

在行业人士看来,随着AI、大数据等技术的运用,以及智能化供应链和物流的提升,生鲜电商未来履约成本有望将进一步降低。

股权方面,两家公司的话语权均掌握在创始人及团队手中。每日优鲜采用双股结构,董事和高管合计持股20.2%,享有75.6%的投票权。其中,徐正持股15.3%及74.1%的投票权。老虎环球为其第二大股东,持股数12.4%,享有公司3.8%的投票权。国信金控为第三大股东,持股8.7%,以及投票权的2.7%。腾讯为其第四大股东,持股8.1%以及享有2.5%的投票权。

值得注意的是,在叮咚买菜的投资人中,同样出现了老虎环球的身影。创始人梁昌霖及公司管理团队持股30.3%,老虎环球基金持股5.7%,General Atlantic持股为5.6%,软银愿景基金持股为5.6%,CMC资本持股5.3%,今日资本、DST Global分别持股5.1%。

资本看好的赛道,还远没有分出胜负。网经社电子商务研究中心特约研究员陈虎东在接受21世纪经济报道记者采访时认为,本质上在于生鲜是一个烧钱的行业,加上生鲜的时效性、后端供应链的匹配、区域性等诸多要求都非常高,所以这个行业虽然整体上现在竞争激烈,但基本上还没有形成一种高效的盈利模式,要解决的问题非常多。

据招股书数据,两家平台都在大量投入前置仓的建设中。截至2021年3月31日,每日优鲜在中国16个城市建立了631个前置仓,累计交易用户超3100万。

不过,其资金状况不容乐观。招股说明书显示,截至2021年第一季度,其账上现金为19.6亿元,短期借款5.68亿元,应付账款10.8亿元。在此现状下,上市可能是融资的一条捷径。

此前,该公司还瞄准了传统菜场这一蓝海,在计划获取菜市场经营权后,分步改造传统菜场,帮助菜场商户依托线上交易平台,将线下顾客转化成线上私域流量,进一步扩大电商营收。

这一方式能否奏效还不得而知。叮咚买菜的做法则是提高复购率。“我们是同业几家里面唯一没有‘抱大腿’的企业,没有大流量进来,完全靠自己去一点点打拼出来的。我们觉得流量不重要,存量才重要,存量是什么?就是复购率。所以,我们觉得规模不取决于流量而是存量。”叮咚买菜创始人兼CEO梁昌霖在近期的中欧创业营九期第四模块上分享称,为了保持继续增长,会暂时放弃盈利的机会。未来,将会从农业供给侧提升生鲜供应链能力,并提高覆盖小区的密度。

目前,叮咚买菜的客单价已经从2019年的41元,增加至2020年的57元。其业务已经扩展到全国29个城市,建立了超过950个前置仓。其中,有5个城市已实现并保持了每月超过1亿元GMV的纪录。

不过,在生鲜电商市场上,社区团购的实力不可小觑。美团与拼多多在这条赛道已开始领跑。机构预测,两者的日单量均在2000万单/天左右,牢牢占据社区团购领域的第一梯队。

截至2021年第一季度,社区电商业务美团优选进一步扩大地域覆盖范围,扩展至逾2600个市县,基本完成全国覆盖的目标。美团买菜的季度交易用户同比增加逾400%,交易频次有所改善。即便规模在扩大,生鲜电商玩家依然逃不过亏损的泥淖。美团优选在内的新业务收入99亿元,净亏损高达80亿元。

在此背景下,也可以说生鲜电商行业目前还不存在一家独大、非此即彼的情况。中投公司统计显示,中国鲜活食品及日用品零售业规模从2016年的8.4万亿元增长到2020年的11.1万亿元,年均增长7.2%,预计到2025年,复合年均增长率将进一步达到6.5%至15.2万亿元。

未来,单纯的某一个模式,可能难以支撑平台规模的全面扩大,必须形成系统化的模式规划。几乎所有业内人的共识都是,无论哪种模式,生鲜电商都是非常重而苦的生意。从供应链、冷链仓库以及末端,加上扩张带来的成本上升,或是这些电商寻求上市的重要因素。

(实习生韩利明对此文亦有贡献)

微博

微博

微信

微信

视频号

视频号

相关文章: