京东:百亿补贴的得与失

8月16日京东公布了2023年二季度财报,要点如下:

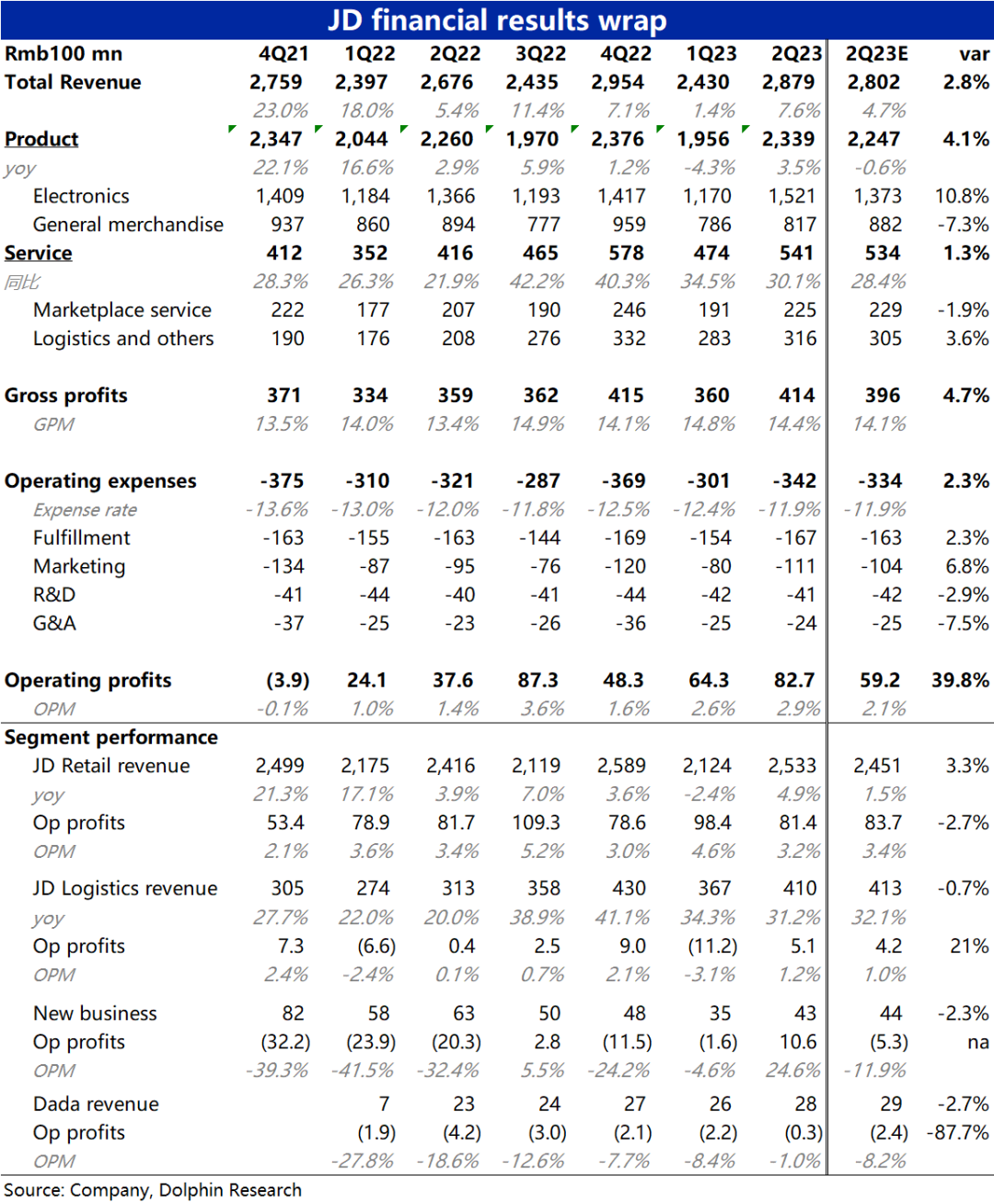

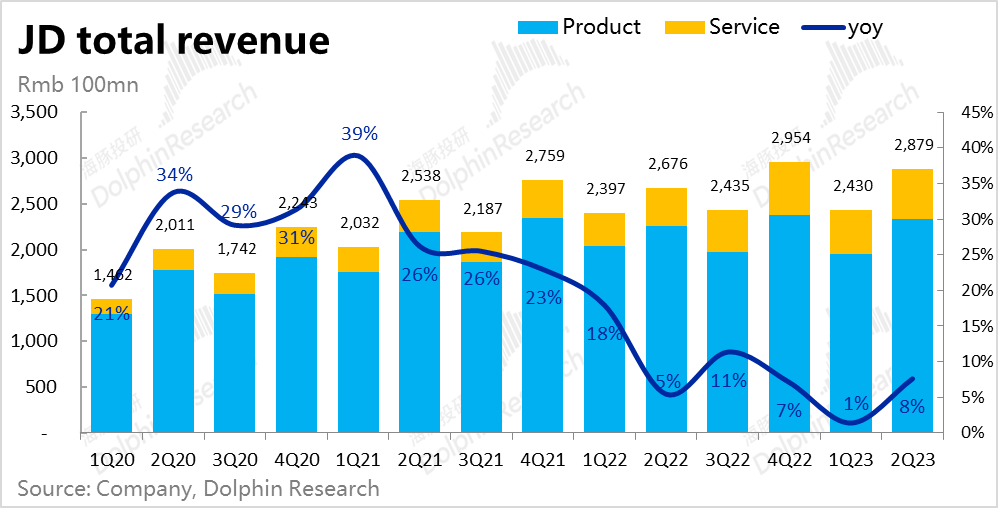

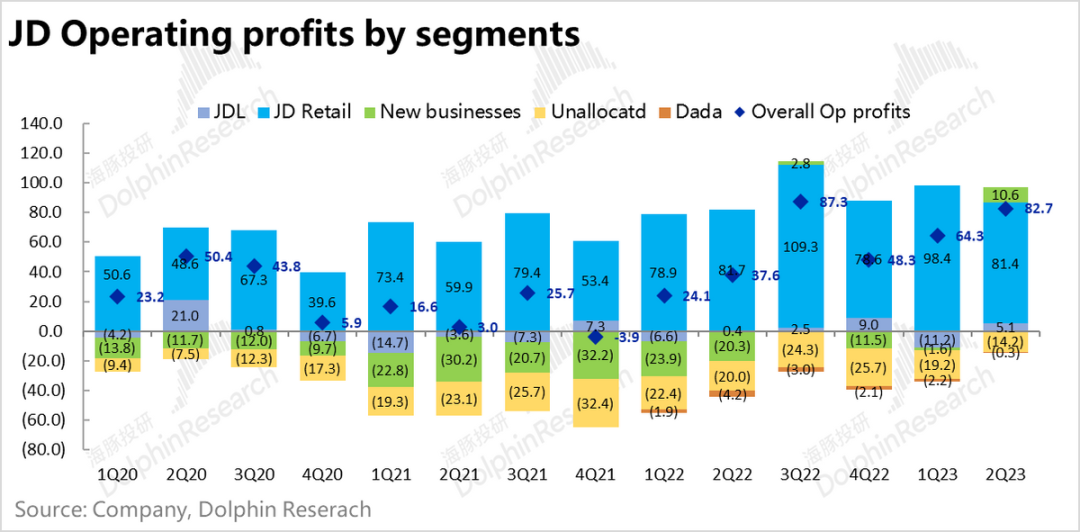

1. 先看整体业绩,本季度京东整体实现收入2879亿元,同比增速近8%,好于卖方5%左右的增速预期。整体经营利润本季度为82.7亿,高于市场预期。

虽然其中有约10亿元是出售资产获得的非经常性收益,但即便剔除这部分收益后,利润释放也依旧是不错的。从收入和利润两个角度来看,京东本季财报的表现都是好于原先悲观的预期的,但业绩后股价的最初反映却是下跌是为何?

2. 分板块来看,核心的京东商城增长好转是公司整体营收超预期的主要原因,但商城板块利润率同比下降也是公司股价盘前下跌的“罪魁祸首”。

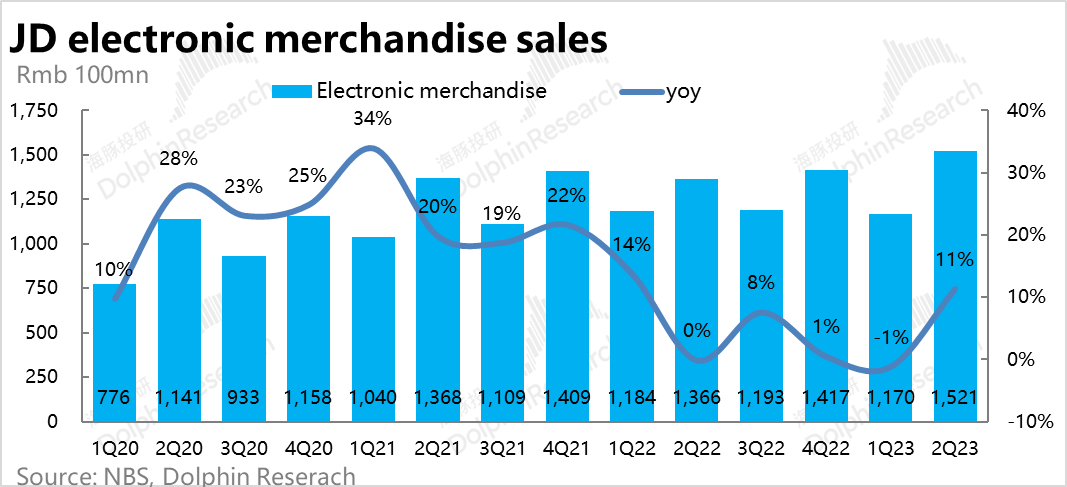

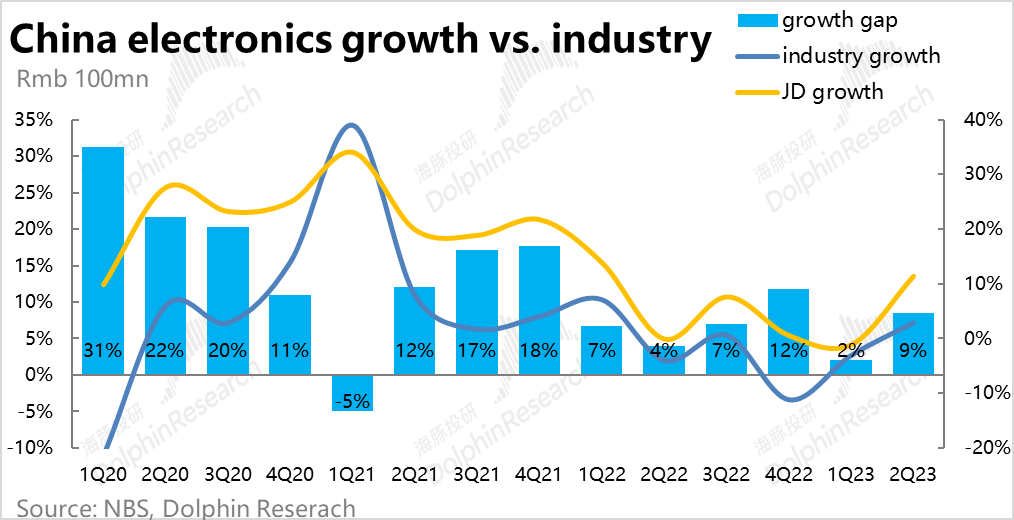

本季度商城板块收入为2533亿,同比增长了4.9%,明显好于公司最先零增长的指引,也高于后续指引上调后低个位数的增长预期。具体来看,主要是通电类产品收入同比增长了11%,明显高于大盘增速,也高出市场预期约10%。考虑到国内家电+电子产品整体大盘的销售今年的复苏程度并不算好(二季度同比增长仅3%)。

我们原先也担心京东在通电产品上的份额在进一步被侵蚀,但实际看来京东的增速反而明显超出大盘增速,是本季财报最大的惊喜。

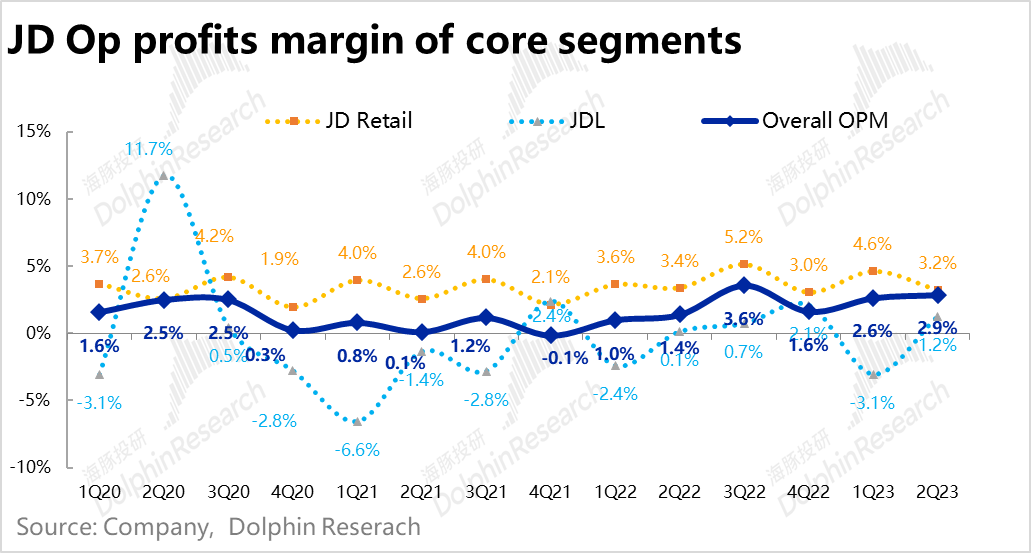

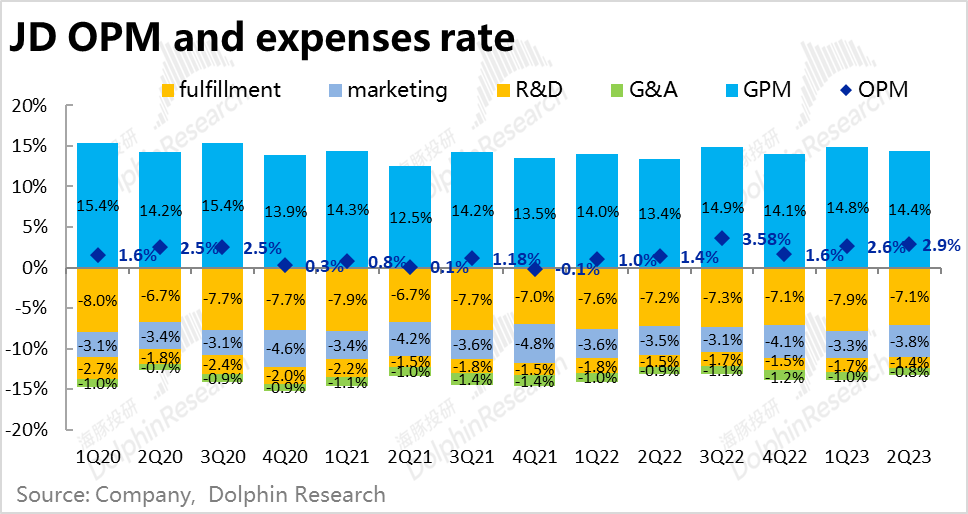

但同时,商城板块本季经营利润为81.4亿,低于预期的83.7亿。经营利润率为3.2%,相比去年同期也下滑了0.2pct。虽然京东采取低价策略后,卖方普遍认为京东实际投入并不多、对利润影响很小,但经营利润率的下滑表明低价策略下的补贴还是拖累了商城板块利润。这和淘天集团本季度利润率下滑共同证实了——电商行业的竞争的确在加剧,也的确侵蚀了相关公司的利润。

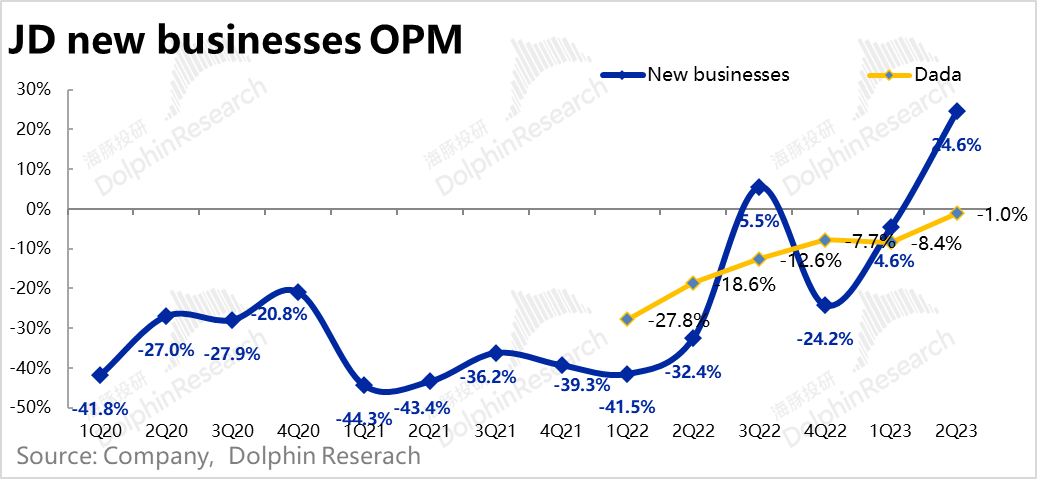

3. 至于京东物流板块、达达和其他业务板块本季度整体上仍延续了降本提效的趋势,营收增长和市场预期差别不大,而利润释放和减亏都是好于市场预期的。

具体来看,京东物流本季度的收入增长了31%,符合预期,相比上季度的34%略微放缓;达达板块则实现了28亿的收入,虽然仍有23%相对高增速,略微低于市场的预期。

利润层面,京东物流实现了5.1的正经营利润,而达达板块则仅亏损了0.3亿,都好于市场预期。

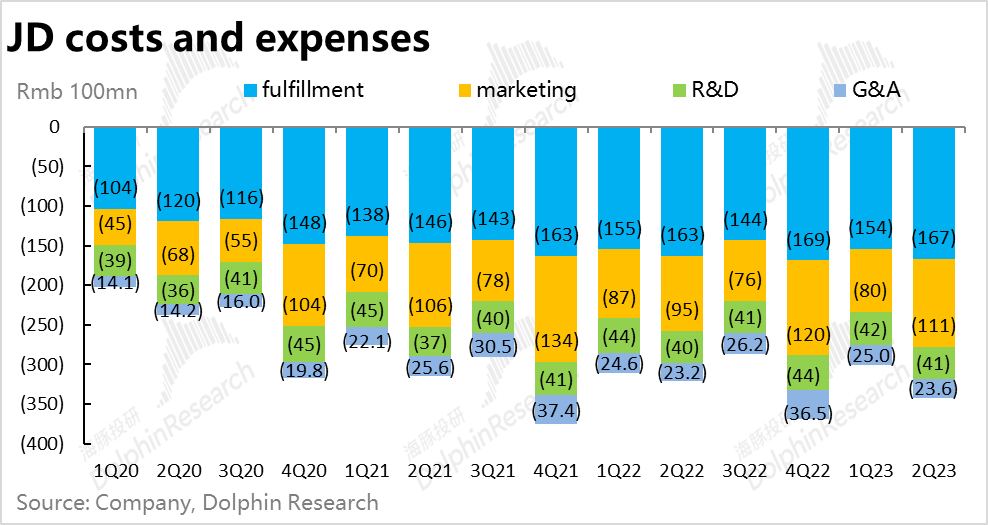

4. 费用层面,本季的营销支出为111亿,同比增长了17%,也高于市场预期的104亿支出。可见“百亿补贴”为代表的低价策略推出后,的确拉高了公司的营销支出,因此让市场担忧后续的竞争是否会持续压制利润的释放,也是商城板块利润不及预期的主要原因。

而其他费用中,研发和管理费用仍在环比下降,也低于市场的预期,可见除了加大补贴外,公司整体的降本周期仍在继续。和订单量紧密相关的履约费用则同比增长了约3%,和自营零售收入的增速是基本匹配的。

核心观点

首先需要承认的是,本季京东的财报无论从收入端、还是利润端都是超出了市场的预期的。因此京东整体的表现并不差。盘后股价小幅下跌主要还是市场过于敏感的神经对国内电商板块竞争格局进一步恶化的严重担忧。

不过同样不可忽视的是,京东商城板块的收入增长明显比公司和市场原先悲观的预期要好,特别是京东最重要的通电产品销售远比预期更好,可能表明京东的竞争格局并没有预期的那么差。

而商城之外物流、达达、和其他业务的减亏增利也在继续,在逐步实现独立盈利。整体上,从本季度的财报来看,至少表明京东的经营状况并没有进一步的变差。

当然抛开预期,京东当前的业绩周期和估值也都还处在低谷,后续需要持续关注整体线上零售的复苏情况和主要电商平台间的竞争态势变化,来动态地判断公司的投资价值。

详细解读

一、零售增长比担忧的要好,略感欣慰

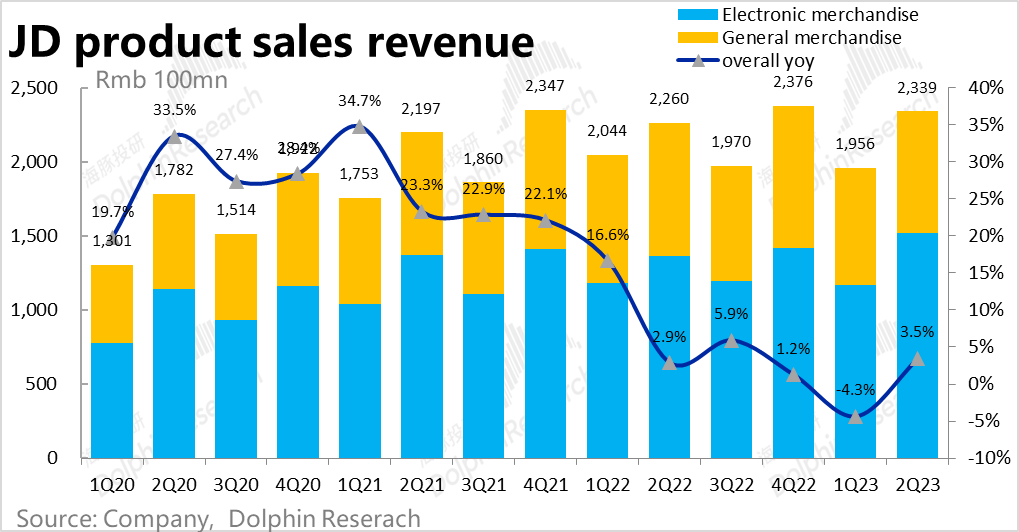

1、核心的自营零售业务,本季实现收入2339亿元,同比增长了3.5%,虽然绝对增速仍显著跑输大盘和同行,但考虑到部分业务1P变3P对收入的拖累,相比公司先前同比零增长的指引还是要更好的。

具体来看,本季通电类产品本季收入1521亿元,同比增长了11%,也比市场预期高了约10%。考虑到国内家电+电子产品整体大盘的销售今年以来的复苏程度并不算好(二季度同比增长仅3%),而早先公布业绩的淘天集团也表示二季度电子产品销售出色、推动了收入增长。海豚君原先担心京东在通电产品上的份额在进一步被侵蚀,但实际看来京东的增速反而明显超出大盘增速,是本季财报主要超预期的点。

而受模式改变影响更大的一般商品零售,本季度实现收入817亿元,同比继续萎缩了9%,下降幅度和上季度一致,并未有好转迹象,也低于市场预期约7%。也会让投资者怀疑,表现持续这么差,是果真由于口径的变更,还是竞争的恶化。

当然由于收入口径的变更,很难从财务数据直接推导京东一般商品零售的实际表现,可以关注管理层后续在电话会中的表述。

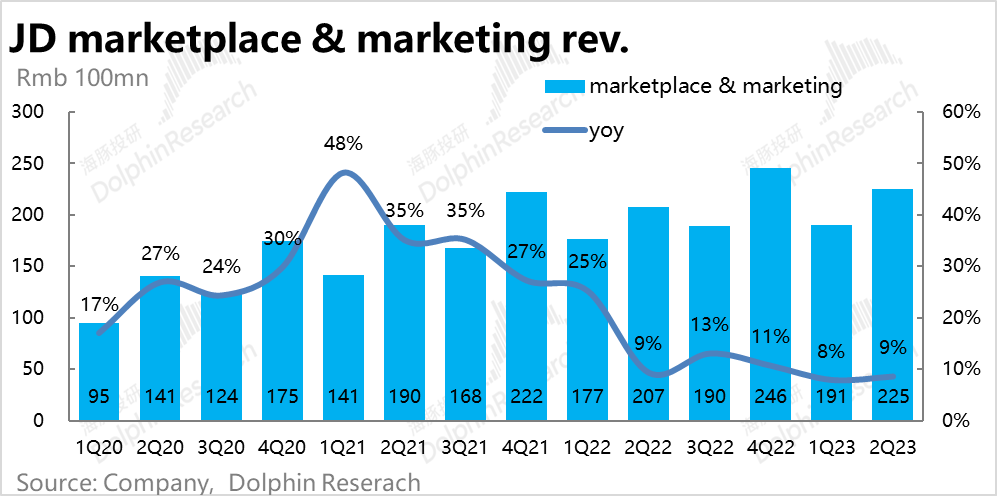

2、平台服务:反映主站和京东到家平台上3P卖家服务的佣金和广告业务本季收入225亿元,略微低于预期的229亿。在去年的极低基数下,同比增速仍仅为9%,可见表现并不好。

自营收入超预期 +3P收入低于预期,指向公司1P转3P的节奏有可能放缓了,但实际情况还是要参考管理层在电话会中有无解释。

3.物流与其他服务:包括京东物流、达达快送、和德邦物流的物流板块本季度收入316亿元,略微高于市场预期。

二、收入增长比预期的好,但商城利润下滑

由于自营零售收入超预期,本季京东实现总体营收2879亿元,同比增速近8%,好于卖方5%左右的增速预期。原本海豚君还担忧淘天增长超超预期,可能意味着京东的增长并不好看,目前来看似乎是多虑了。

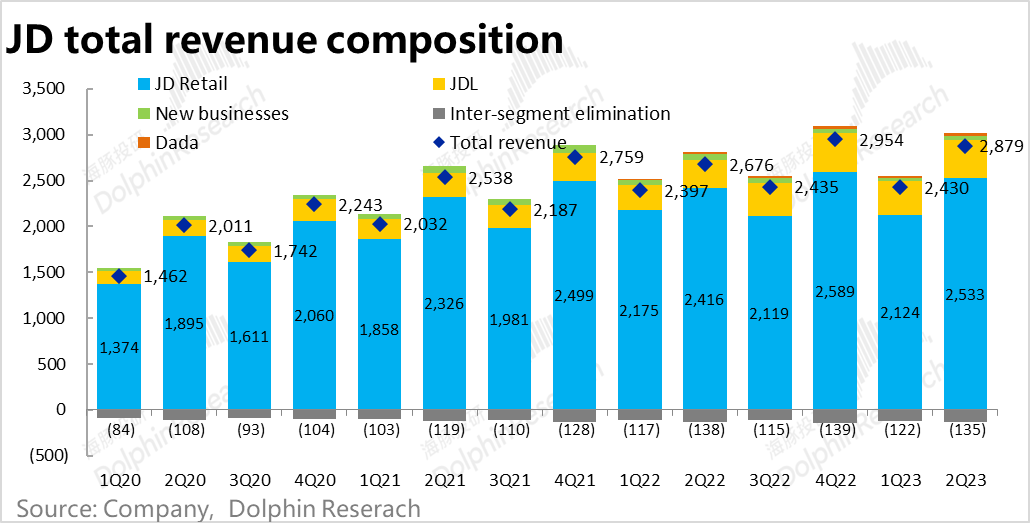

细看各板块的收入,

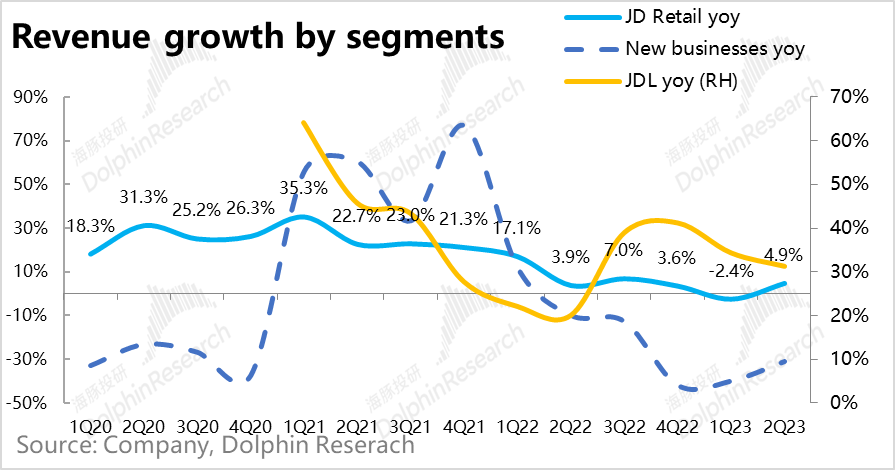

1)最核心的京东商城本季度的营收同比增长了4.9%,明显好于公司先前指引的零增长,也好于卖方预期的低个位数增速。

2)京东物流(JDL)本季度的收入为413亿,增速从上季度的34%略微放缓到了31%,变化不大,和市场预期也基本一致。

3)而包括京喜、海外电商在内新业务本季收入为43亿,和市场预期基本一致,仍在继续收缩。由于基数原因同比下降幅度缩窄到了31%。

4)被视作未来增长主要来源之一的达达,本季则实现收入28亿,同比增速为23%,的确高出集团整体的增速。但小几十亿收入的体量,尚不能对集团整体有明显的影响。

可见本季营收超预期的主要原因就是商城板块的表现没有担忧的那么差,至于其他板块大体是符合预期的。

集团整体经营利润本季度为82.7亿,是显著超出市场预期的约60亿。但超预期主要原因是本季度确认了10亿的资产处置收益和物流、新业务板块的减亏,核心的商城板块的经营利润反而不及预期。

分板块具体来看:

1)京东商城板块,本季实现了81.4亿的利润,低于预期的83.7亿。经营利润率为3.2%相比去年同期的3.4%反而是下滑的。可见虽然卖方普遍认为京东采取的低价策略投入不多、对利润影响很小,但实际低价策略和竞争还是导致了商城板块利润率的下降。这和淘天集团本季度利润率下滑共同证实了,电商行业的竞争加剧和对利润的影响是真实存在的。

2) 但京东物流板块则在二季度的旺季实现了由亏转盈,本季经营利润为5.1亿,利润率为1.2%,高于市场预期的1%。

3) 新业务板块本季度则实现了10.6亿的经营利润,虽然主要是因为处置资产产生的10亿利润。但剔除这部分后,说明新业务也基本实现了盈亏平衡。

三、营销费用增长,“百亿补贴”并非没有代价

那么从费用的角度来看,商城业务利润不及预期的原因是什么?

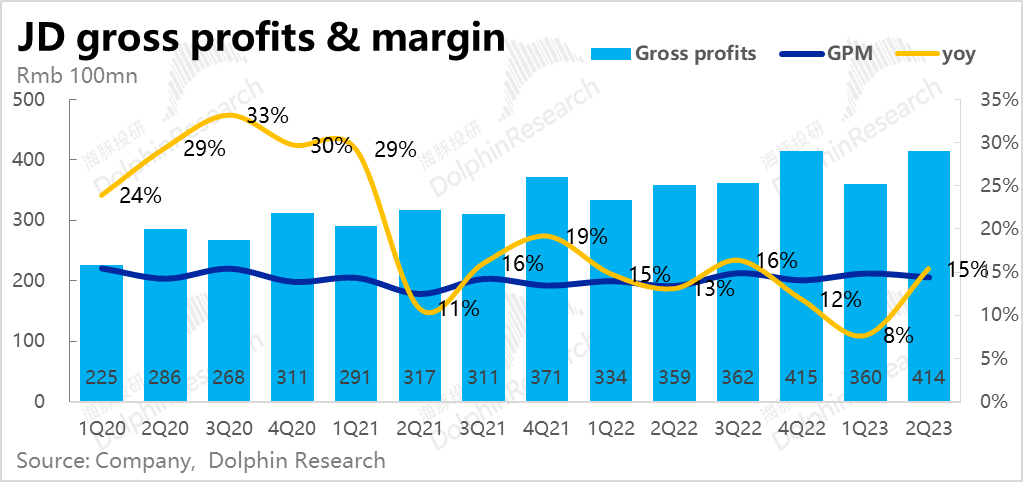

1、首先本季实现毛利润414亿元,比市场预期高出近14亿。一方面京东本季的营收是超预期的,另一方面公司整体的毛利率也比预期高了0.3pct。海豚君认为毛利率提升主要还是因为非自营商城业务的收入比重和毛利提升导致的。

同时,本季毛利润同比增长了约15%,在低基数下明显提速。由于收入口径的变更对毛利润应当没有影响,因此海豚君认为毛利润的增速更准确的反映了京东业务的实际增速。

2、而费用层面,可以看到本季的营销支出为111亿,同比增长了17%,也高于市场预期的104亿。可见低价策略的确导致了费用的增长,也让市场担忧后续的竞争是否会持续压制利润的释放。

其他费用中,研发和管理费用仍在环比下降,也低于市场的预期,可见除了加大补贴外,公司整体的降本周期仍在继续。而和订单量紧密相关的履约费用则同比增长了约3%,和自营零售收入的增速是基本匹配的。

3、综上所述,在物流和新业务板块继续降本增效的推动下,京东本季度的利润释放是比预期更好的。但核心商城板块的利润率下滑,的确让敏感的市场有些担忧后续电商板块的竞争格局。这应当也是公司股价盘前略有下跌的主要原因。(作者:海豚君 海豚投研)

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。

微博

微博

微信

微信

视频号

视频号

相关文章: